今年以来,资本市场已是风声鹤唳、震荡不休,主要股指接连下挫,上证指数更是一度跌破3000点。截至10月11日收盘,上证指数、深证成指、创业板指年内分别下跌18.13%、28.8%、31.93%。

“疾风知劲草,烈火见真金”。在波动加剧的背景下,投资的复杂性和难度都在提升,不少主动权益类基金的业绩也随之“折戟”。据第一财经统计,年内实现正收益的主动权益类基金产品占比不足4%;其中,“代表作”在年内亏损超过40%的基金经理已有11位之多,其中有4位是管理规模达百亿级别的基金经理。文章源自微懂百科-https://www.dtdtd.com/1467.html

年内收正的主动权益基金不足4%文章源自微懂百科-https://www.dtdtd.com/1467.html

Wind数据显示,截至2022年10月10日,在已有数据的6623只主动权益类产品中(包含普通股票型、偏股混合型、灵活配置型、平衡混合型基金,不同份额分开计算,下同),年内实现正收益的仅有254只,占比不足4%;年内跌幅超过30%的基金产品数量已经扩至745只,数量是前者的两倍有余。而首尾两只产品的差距(119.41%)已接近120个百分点。文章源自微懂百科-https://www.dtdtd.com/1467.html

对于主动权益型基金而言,基金经理在某种程度上可以算是产品的“灵魂”,其主动管理能力通常会对业绩造成最直接的影响。尤其是在极致化行情之下,当“潮水”退去以后,哪些是“真金”,哪些是“石头”,会更加清晰。文章源自微懂百科-https://www.dtdtd.com/1467.html

为排除基金运作期间基金经理更换的影响,第一财经以今年以前就独立接管该产品的基金经理为统计标准,同一位基金经理只选取其业绩表现最差的一只(且只计算初始基金)作为“代表作”来进行筛选统计,梳理出目前暂落于人后的主动权益类基金经理。文章源自微懂百科-https://www.dtdtd.com/1467.html

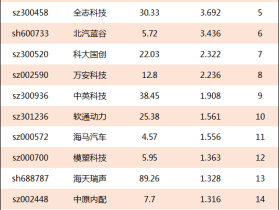

Wind数据显示,截至10月10日,“代表作”在年内亏损超过四成的基金经理有11位。其中,表现垫底的是诺安基金的明星基金经理蔡嵩松,他管理的诺安创新驱动A今年以来的净值增长率下跌46.16%,在同类可比的2000余只产品中处于后1%位。文章源自微懂百科-https://www.dtdtd.com/1467.html

虽然蔡嵩松多次表达对半导体行业的看好,但是今年的情况显然并未如他意。10月10日,半导体板块再度下跌,其管理的诺安成长、诺安和鑫的单日跌幅均超过6%,二者年内亏损分别达43.67%、34.18%。截至目前,他的在管基金总规模超过300亿元。文章源自微懂百科-https://www.dtdtd.com/1467.html

紧随其后的是基金经理年限不足4年的刘疆,他管理的长城久祥今年以来回报率为-45.76%,自其2019年4月接管以来的任职回报为-17.37%。文章源自微懂百科-https://www.dtdtd.com/1467.html

此外,在年内表现垫底的十位主动权益类基金经理中,除了蔡嵩松外,还有三位百亿基金经理,分别是富国基金李元博、万家基金黄兴亮,以及华泰柏瑞基金何琦,他们管理的富国创新趋势、万家科技创新A、华泰柏瑞港股通时代机遇A,今年以来的累计跌幅均在42%至43%之间。文章源自微懂百科-https://www.dtdtd.com/1467.html

四季度的市场机会在哪里?文章源自微懂百科-https://www.dtdtd.com/1467.html

2022年已经过去了四分之三。而在四季度的市场行情刚刚启动之时,上证指数时隔半年再次失守3000点关口。站在当前时点,市场最为关心的是,2022年的最后一个季度还有哪些投资机会?

“目前市场最具有吸引力的是估值水平,大概率是中期维度上的低位区间,利空基本上已经比较充分反映到股价中。后续一旦利空因素出现反转,反弹的动能也有望比较大。”长城基金对第一财经表示。

招商基金总经理助理、投资管理一部总监王景也指出,“国际国内形势在未来一段时间都会逐步明朗,权益市场有望穿越迷雾、逐步探底,同时孕育新的结构性机会。”

嘉实基金增强风格投资总监刘斌认为,中期维度看,市场大概率探底后回升,但后续能否进入半年级别的上行行情则高度依赖于经济整体的改善情况,包括更为积极的政策信号和更明确的复苏预期。

展望四季度市场主线,刘斌表示,“价值风格方面,看好低估值且景气度触底的部分地产产业链和周期股;成长风格方面,看好受益于地缘政治和产业链环境变化的大安全主题,包括半导体设备材料零部件、军工和信创。”

奶酪基金经理庄宏东接受第一财经采访时表示,“放眼长期,我们认为投资依旧要回归到优质企业本身,自下而上地着重选择有成长空间、竞争格局较好并且具备定价权的龙头公司。”

在他看来,消费与医药行业具备刚性需求,目前市场对于经济形势与防疫政策保持谨慎态度,但在目前合理偏低的估值水平下也同样是布局良机。当未来市场预期转好、情绪趋暖,上述板块往往会在经济复苏的趋势中反弹更快,短期还是需要关注防疫政策拐点的出现。

从投资布局角度,王景认为可以重点关注四个方向的投资机会:一是,新能源、储能等绿色发展行业标的;二是,自主可控、创新增长相关行业标的;三是估值修复逻辑下的质优央企国企;四是社会消费品零售总额同比拐点回升,看好消费行业复苏等相关标的。

值得注意的是,后市投资思路上,对于近期跌幅较大的半导体芯片行业,仍有较高的关注度。多位基金经理对记者表示,经营环境短期波动不会干扰产业的中长期趋势。

西部利得基金认为,市场调整中半导体调整幅度较为明显,核心是半导体行业面临经营环境新增不确定性以及下游需求表现承压。但随着近期市场调整,悲观预期释放较为充分,大部分板块及个股风险收益比明显提升。

招商科技创新基金经理张林对记者表示,“长期来看,半导体设备、材料、零部件的国产化率提升有望提速,高性能运算芯片的自主可控进程也值得关注,需重视芯片相关产业链的长期机会。此外,也需要一些利好来扭转市场的悲观预期,例如扩产规划、政策扶持等,进一步明晰市场预期。”

“自主可控是国内制造业必经路径,投资中国制造是大势所趋。在我国制造业尤其是半导体产业链逐步完善的背景下,政策支持、技术创新、产品更迭都将推动其中薄弱环节得到更大突破和成长。经营环境短期波动不扰产业中长期趋势,建议重点关注国产替代逻辑强化及自下而上有成长逻辑的细分领域龙头。”西部利得基金分析称。

我们统计了今年以来(1月1日至5月26日)亏钱最多的公募基金经理及其收费情况如下:

1、刘格菘

事迹:年初规模565亿,亏损80.32亿,预计收管理费8.47亿

代表作:广发科技先锋混合亏损21亿,广发行业严选三年持有期混合A亏损19亿,广发双擎升级混合A亏损15亿

点评:重仓光伏,一地鸡毛

2、葛兰

事迹:年初规模907亿,亏损73.82亿,预计收管理费13.6亿

代表作:中欧医疗健康混合C亏损23亿,中欧医疗健康混合A亏损19亿,中欧医疗创新股票A亏损8.9亿

点评:中药能否拯救你的业绩?

3、张坤

事迹:年初规模894亿,亏损72.9亿,预计收管理费13.42亿

代表作:易方达蓝筹精选混合亏损50亿,易方达优质精选混合(QDII)亏损16亿

点评:白酒大溃败

4、刘彦春

事迹:年初规模894亿,亏损54.76亿,预计收管理费11.69亿

代表作:景顺长城新兴成长混合A亏损25亿,景顺长城绩优成长混合A亏损9亿

点评:中免是你小子砸的吧!

5、胡昕炜

事迹:年初规模543亿,亏损49亿,预计收管理费8.1亿

代表作:汇添富消费行业混合亏损15亿,汇添富中盘价值精选混合A亏损11亿

点评:只知道炒消费,问题很严重

6、冯波

事迹:年初规模322亿,亏损45亿,预计收管理费4.8亿

代表作:易方达竞争优势企业混合A亏损16亿,易方达研究精选股票亏损13亿,易方达中盘成长混合亏损11亿

点评:炒的一塌糊涂,可以考虑下岗了

7、郑澄然

事迹:年初规模314亿,亏损33亿,预计收管理费4.7亿

代表作:广发高端制造股票A亏损14亿

点评:持仓全是光伏,谁来接盘?

8、萧楠

事迹:年初规模486亿,亏损27亿,预计收管理费7.3亿

代表作:易方达消费行业股票亏损19亿,易方达消费精选股票亏损6亿

点评:业绩比张坤强,作为小弟值得表扬

9、焦巍

事迹:年初规模213亿,亏损23亿,预计收管理费3.2亿

代表作:银华富裕主题混合A亏损20亿

点评:银华富裕变成银华返贫了

10、傅鹏博

事迹:年初规模274亿,亏损18.6亿,预计收管理费4.1亿

代表作:睿远成长价值混合A亏损17亿

点评:第一重仓是中移动怎么也能亏这么多?

注:本文图片来自天天基金网;数据来自choice资讯;亏损计算方法:年初规模乘以区间累计净值跌幅,可能会有偏差;预计管理费计算方法:年初规模乘以管理费率